Conoce ahora la forma de financiarse con los créditos ICO y descubre otras alternativas de crédito para start-up con este post destinado a que emprender resulte más fácil.

Créditos ICO: la mayor fuente de financiación pública

A muchos jóvenes con ganas de emprender y con proyectos en mente les frena el hecho de no saber a dónde dirigirse o cómo orientar sus primeros pasos como emprendedores. Independientemente de la formación que posean como empresarios, una pregunta que se suelen hacer es la siguiente: ¿de dónde saco el dinero para poner en marcha mi idea?

Para dar respuesta a esa pregunta nació en España el Instituto de Crédito Oficial (ICO) y sus créditos ICO. El principal objetivo de estos créditos es el de actuar de prestamista de riesgo de empresas españolas con el fin de dinamizar la actividad empresarial.

El Instituto de Crédito Oficial se descubre en su web como un “banco público con forma jurídica de entidad pública empresarial, adscrito al Ministerio de Economía y Competitividad a través de la Secretaría de Estado de Economía y Apoyo a la Empresa”, por lo tanto, cabe recordar que es una vía de financiación pública y no privada.

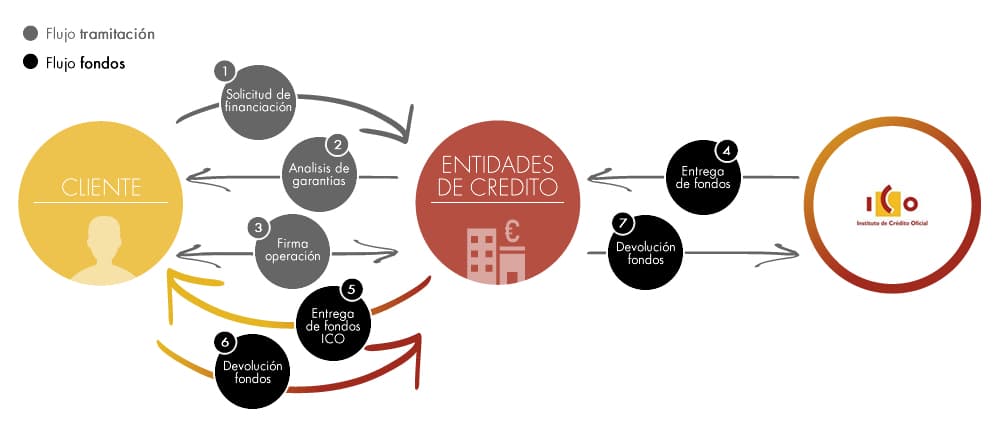

Cuando un cliente pide un crédito ICO ocurren dos procesos: uno de tramitación de la petición y otro de flujo de fondos. Se pueden resumir en los siguientes pasos:

Ciclo de vida de un crédito ICO

2) Las entidades de crédito analizan las garantías de devolución del préstamo en caso de concesión.

3) En caso afirmativo, las entidades de crédito firman el acuerdo con el cliente.

4) El Instituto de Crédito Oficial entrega los fondos a la entidad de crédito.

5) La entidad financiera entrega los créditos ICO al cliente.

6) Una vez transcurrido el tiempo acordado en el contrato, el cliente devuelve los fondos a dicha entidad.

7) La entidad de crédito correspondiente devuelve los fondos al Instituto de Crédito Oficial.

Líneas de financiación

En líneas generales, el ICO ha actualizado cinco grandes vías de financiación para las empresas españolas, cada una con unas condiciones específicas y unos intereses variables. Se pueden resumir así:

1. Créditos ICO para Empresas y Emprendedores

- Intereses: fijos o variables.

- Importe máximo: 12,5 millones.

2. ICO Crédito Comercial

- Intereses variables.

- Importe máximo del crédito: 12.5 millones.

3. Créditos ICO con garantía SGR/Saeca

- Intereses: fijos o variables.

- Importe máximo: 2 millones de euros.

4. Crédito ICO para Exportadores

- Tipo de interés: variable.

- Importe máximo: 12,5 millones.

5. Crédito ICO Internacional

- Tipo de interés: fijo o variable.

- Importe máximo: 12,5 millones para autónomos y empresas no exportadoras. La cuantía asciende a 50 millones para aquellas que se dedican a la exportación.

+ datos

#LíneasICO2017 son la solución integral para tu proceso de internacionalización, consulta las características en https://t.co/dsOHXT4SdK pic.twitter.com/94XWlzVCg1

— ICO (@ICOgob) 3 de marzo de 2017

Créditos ICO para empresas de reciente creación

Todas las vías anteriormente explicadas también están condicionadas por otros factores, como las comisiones, los plazos o la modalidad de financiación y se subdividen en otras más concretas que dependen del tipo de empresa que las solicite.

Si, en tu caso, pretendes obtener financiación para un proyecto de reciente creación, entonces debes tener claras las opciones del ICO para empresas de capital riesgo.

Recuerda que se denominan empresas de capital riesgo a aquellas compañías con elevado potencial de crecimiento que manejan recursos financieros de forma temporal para crecer o maximizar sus beneficios.

En este sentido, el ICO contempla las siguientes vías, a través de AXIS, que es la gestora de capital riesgo del ICO:

Tres alternativas de financiación pública al ICO

Además del Instituto de Crédito Oficial, también existen otras alternativas de financiación pública para potenciar proyectos innovadores. Los fondos Enisa, el ICEX o las Sociedades de Garantía Recíproca son algunas opciones reales y más que asumibles para un emprendedor en ciernes.

1. Fondos Enisa

Es una sociedad mercantil estatal que financia proyectos, principalmente de pymes. Junto con el ICO, Enisa es la institición que más apoyo financiero aportan a las empresas en sus primeros años de andadura y tiene varias líneas de concesión de fondos a jóvenes emprendedores, empresas en proceso de expansión, procesos de capitalización, fusiones y a empresas aeronáuticas o digitales.

2. ICEX

Realmente no es una institución dedicada a la financiación de empresas, sino más bien una entidad pública encargada de fomentar los procesos de internacionalización de empresas españolas en el extranjero. ICEX orienta y asesora a los emprendedores sobre el tamaño del mercado, el sector o los modelos de negocio internacionales.

3. Sociedades de Garantía Recíproca (SGR)

Son, por ejemplo, las distintas administraciones públicas, Cámaras de Comercio, entidades de crédito, etc que posibilitan el acceso al crédito en mejores condiciones de plazo y de tipo de interés a pymes y autónomos. Son entidades sin ánimo de lucro y están sujetas a la supervisión del Banco de España.

Financiación Privada

Para muchos emprendedores es difícil convencer a tribunales de financiación u obtener un fondo público debido a la alta demanda de créditos en el mercado. No obstante, explorar vías de financiación privada suele ser una alternativa importante en esas ocasiones. En la actualidad existen entidades de capital riesgo que asesoran, proporcionan credibilidad ante otras instituciones, mejoran la dirección de las empresas, aconsejan sobre nuevas oportunidades de negocio y ofrecen su experiencia en una amplia gama de sectores.

Desde el punto de vista financiero, las entidades de capital riesgo inyectan capital en cualquier momento de la vida de una empresa, desde sus inicios o su madurez. Una vez que la empresa ha generado el valor esperado, ese dinero ha de ser devuelto a través de un proceso de desinversión.

X